Im Januar 2010 betrugen die Devisenanlagen der Schweizerischen Nationalbank (SNB) 94 Milliarden Franken. Innerhalb der nächsten fünf Monate, also bis Mai 2010, explodierten diese auf 238 Milliarden. Das entspricht einem Plus von 150 Prozent (Faktor 2.5x). Was war geschehen?

In ihrer vierteljährlichen Lagebeurteilung schrieb die SNB damals im März 2010: „Die Schweizer Wirtschaft hat im vierten Quartal 2009 und zu Beginn des neuen Jahres weiter Fahrt aufgenommen. (…) Für die Schweiz erwartet die SNB im laufenden Jahr ein Wirtschaftswachstum von rund 1,5%.“

Es gab somit keinen triftigen Grund – zumindest aus volkswirtschaftlicher Sicht – innerhalb kürzester Zeit die Devisenanlagen fast zu verdreifachen.

In den Medien fand jene Blitz-Aktion der SNB keine Beachtung, obwohl die SNB damit mehr Schulden anhäufte als Bund, Kanton und Gemeinden über die letzten Jahrzehnte hinweg akkumuliert hatten. Viel lieber schrieb die SNB-freundliche Presse über die angebliche „Rettung der UBS durch die SNB“, so wie das auch letzte Woche im Interview von SNB-Präsident Thomas Jordan in der NZZ wieder der Fall war.

„Angebliche“ Rettung der UBS durch die SNB deshalb, weil nicht die SNB, sondern die FED die UBS gerettet hat. Die FED verkaufte damals praktisch ihr gesamtes Auslandportfolio, um den Erlös in den heimischen US-Immobilienmarkt zu investieren. In den nachfolgenden Monaten investierte die FED über 1 Billion Dollar in den US-Immobilienmarkt, damit dieser sich erholte.

Als gut informierte Zentralbank musste die SNB von dieser geplanten Fed-Aktion gewusst haben. Drängte sie deshalb „sehr energisch“ (damaliger UBS-Präsident Peter Kurer) auf die Übernahme der Subprime Papiere von der UBS? Nötigte die SNB gar die UBS zur Abtretung der Subprime-Papiere?

Die angebliche „Rettung der UBS durch die SNB“ wäre dann eher eine Übervorteilung der UBS durch die SNB gewesen – eine Art „Front-running“ aufgrund von Insider-Wissen, was der SNB-Direktion ja kein Fremdwort war.

Bemerkenswert ist, dass damals per 1. Januar 2010, also unmittelbar vor den ersten massiven Devisenkäufen, Philipp Hildebrand zum Präsidenten des Direktoriums der SNB gekürt worden war und Thomas Jordan zu dessen Vize-Präsidenten.

Hildebrand hatte sich ja im Frühjahr 1997 in einem ganzseitigen Artikel in der Finanz und Wirtschaft („Die Chance zum Wandel nutzen“) dafür stark gemacht, die SNB könne ihren Gewinn maximieren durch Zinsarbitrage. Die SNB solle sich im Franken zu einem tiefen Zinssatz günstig verschulden und das so aufgenommene Kapital zu einem höheren Zinssatz in D-Mark gewinnbringend anlegen.

Obwohl Hildebrand damit offenbarte, dass er den Sinn und Zweck einer Zentralbank nicht wirklich verstanden hatte (Kapitalexport zulasten des eigenen Landes), ebnete ihm dieser Artikel den Weg ins SNB-Direktorium. Dafür hatte sich der damalige SNB-Vizepräsident Bruno Gehrig stark gemacht.

Der von Hildebrand geforderte Kapitalexport durch die SNB war genau das Gegenteil von dem, was der Schreibende wenige Monate zuvor ebenfalls in einem ganzseitigen Artikel in der Finanz und Wirtschaft gefordert hatte („Die SNB-Investitionspolitik ist zu überdenken“).

Die SNB solle ihre Auslandinvestitionen abbauen zugunsten von Inlandinvestitionen, wenn sie die Arbeitslosigkeit in der Schweiz bekämpfen wolle. Die volkswirtschaftlich unzweckmässige Investitionspolitik der SNB basiere auf einem Irrtum in der Geldtheorie. Gemäss diesem Irrtum erfolge die Zinssenkung in jener Währung, in der die SNB Geld emittiere, sich also verschulde.

Das sei falsch. Die Zinssenkung und damit die Ankurbelung der Wirtschaft erfolge vielmehr dort, wo die SNB investiere. Konklusion: Die SNB solle in der Schweiz investieren – nicht im Ausland –, wenn sie die Arbeitslosigkeit hierzulande bekämpfen wolle.

Das waren damals und sind auch heute noch die antagonistischen Argumentationen des Schreibenden einerseits und Philipp Hildebrands, heute Thomas Jordans, auf Seiten der SNB andererseits.

Die SNB tat sich damals sehr schwer mit dem Argument, die Geldtheorie beinhalte einen fundamentalen Irrtum (heute gibt sie schrittweise nach). Ihr gefiel die Argumentation Hildebrand besser, wonach die SNB ihren Gewinn maximieren soll durch hochriskante „Currency-carry-trades“.

Kaum im Amt, konnte Philipp Hildebrand seine Jahre zuvor geäusserte Forderung des Kapitalexports durch die SNB umsetzen, zwecks Maximierung des SNB-Gewinns. Der Euro notierte zu Beginn der SNB-Aktion im Jahre 2010 bei knapp unter 1.50 zum Franken.

| Die SNB investierte innert kürzester Zeit an die 150 Milliarden in Euro. Es ist anzunehmen, dass die SNB auch hochspekulative Devisen-Optionen geschrieben hatte, damit falsch lag und ausgeübt wurde.

Der Euro sackte trotz der Investitionen der SNB in dreistelliger Milliardenhöhe ab auf 1.25 bis Ende 2010 und im folgenden Jahr intraday auf weit unter eins zu eins. Die SNB wies für einige Stunden sogar negatives Eigenkapital aus und hatte Riesenglück, dass sich der Euro gleichentags bis Handelsschluss noch auf über eins zu eins erholte. Korrekterweise hätte der SNB-Bankrat damals bereits Massnahmen ergreifen müssen, um die SNB zu sanieren. Er tat das nicht, weshalb der Verdacht der ungetreuen Geschäftsführung besteht. Eine Parlamentarische Untersuchungskommission (PUK) sollte dies untersuchen. Stattdessen wählte die SNB die Flucht nach vorn und führte im September 2011 den Mindestkurs bei 1.20 ein. Dazu wurde dem SNB-Direktorium vom Bundesrat im Anschluss an das „Franken-Rütli“ der „Wunsch der Wirtschaft überbracht, am Devisenmarkt zu intervenieren“. (Siehe „Das Franken-Rütli“, NZZ vom 14.8.2011.) Argumentiert wurde nun nicht mehr mit der Gewinnmaximierung der SNB, sondern mit der Rettung der Schweizer Exportindustrie. Per September 2011 kletterten die Devisenanlagen der SNB auf über 300 Milliarden. Und bis zur Aufgabe des Mindestkurses im Januar 2015 auf über 500 Milliarden. Wer damals dachte, der Devisen-Wahnsinn der SNB höre nun auf, der sieht sich heute getäuscht. Wir gehen 800 Milliarden Devisenanlagen entgegen. Das entspricht seit Beginn der Euro-Käufe 2010 einem Plus von über 700 Prozent (Faktor 8x). In demselben Zeitraum ist der Euro zum Franken trotz SNB-Devisenkäufen von 1.50 auf mittlerweile fast 1.10 gefallen. Das entspricht einem Minus von fast 30 Prozent. |

EUR/CHF, 2010 - 2018(see more posts on EUR/CHF, ) |

| Der SMI notierte im Januar 2010, also zum Zeitpunkt der ersten Devisenkäufe der SNB, knapp unterhalb von 7’000 Punkten. Heute befindet sich der SMI bei rund 9’000 Zählern. Das entspricht einem Plus von knapp 30 Prozent (Faktor 1.3x) in 9 Jahren.

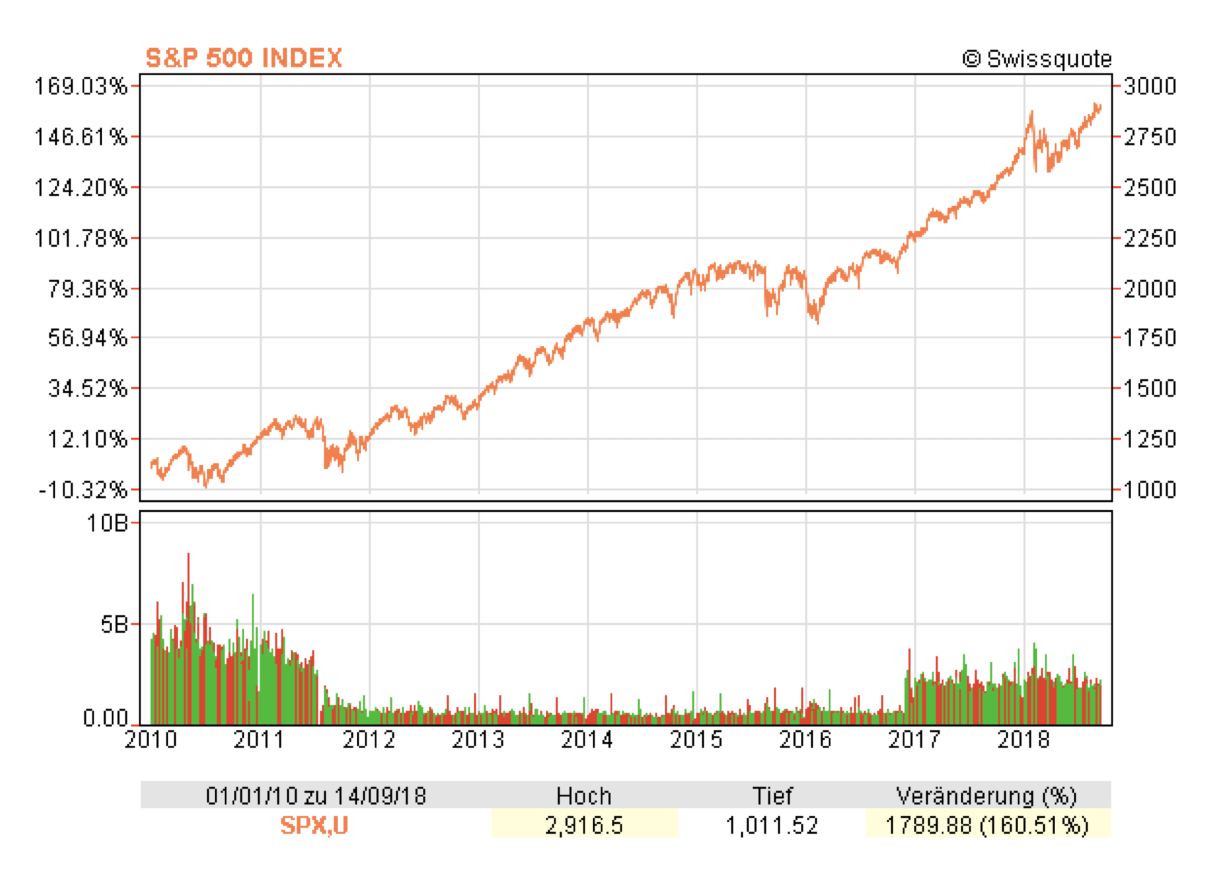

Demgegenüber kletterte der deutsche Aktienindex DAX im selben Zeitraum von etwas mehr als 5’000 Zähler auf 12’500, was einem Plus von fast 150 Prozent entspricht (Faktor 2.5x). Der US-amerikanische S&P 500 explodierte sogar von knapp über 1’000 Punkten auf fast 3’000 was eine Zunahme von fast 200 Prozent bedeutet (Faktor 3x). |

Swiss Market Index, 2010 - 2018 |

| Nicht die USA haben in den vergangenen neun Jahren eine Finanzkrise erlebt, sondern vielmehr die Schweiz und ihr Aktienmarkt aufgrund der haarsträubenden Geldpolitik der Nationalbank. Die SNB hat die Finanzkrise mit ihrem exorbitanten Kapitalexport importiert. |

DAX Performance Index, 2010 - 2018 |

| Der Kapitalexport der SNB aus der Schweiz ins Ausland, insbesondere nach Deutschland und in die USA, wirkt sich äusserst negativ auf die Performance des Schweizer Aktienmarktes aus. Dieser leidet einerseits unter dem Kapitalabfluss der SNB, während andererseits die betreffenden ausländischen Aktienmärkte begünstigt werden – zulasten der Schweiz.

Hätte die SNB ihr Vermögen, anstatt ins Ausland zu exportieren, in Schweizer Aktien investiert, so hätten sich die Aktienkurse des SMI bei einer Marktkapitalisierung von etwas mehr als 800 Milliarden praktisch verdoppelt. Davon profitiert hätten nicht nur die grossen Exportwerte wie Nestlé, Novartis oder Roche, sondern auch die Banken und Versicherungen, welche Dienstleistungen exportieren. Auch die übrigen institutionellen und privaten Investoren hätten profitiert, sowie alle Unternehmen, welche sich bei höheren Aktienkursen besser refinanzieren können. Und die darbenden Pensionskassen und Sozialversicherungswerke müssten nicht ständig ihre Renten stutzen und die Altersgrenzen hinausschieben, nur um die Fehlspekulationen der SNB zu finanzieren. |

US S&P 500 Index, 2010 - 2018 |

Zudem verschafft die SNB mit ihren Auslandinvestitionen der ausländischen Konkurrenz Vorteile auf Kosten der Schweizer. Nicht nur deren Aktien steigen massiv höher, sondern sie können sich dank der Schweizer Finanzspritzen an diese Ländern auch günstiger refinanzieren.

Ist das die Umsetzung des SNB-Auftrages gemäss Bundesverfassung? Wohl kaum.

Mit ihrem Ausverkauf an Franken zu Tiefstkursen lockt die SNB ihre Investoren an. Diese spekulieren zu Recht auf einen Anstieg des Frankens und rechnen mit entsprechenden Gewinnen zu Lasten der SNB. Deshalb sind sie bereit, ihre Liquidität der SNB zur Verfügung zu stellen. Diese Liquidität fehlt dann auch dem Schweizer Aktienmarkt.

Die SNB meint aber immer noch, sie stelle der Schweizer Wirtschaft Liquidität zur Verfügung. Sie hat immer noch nicht kapiert, dass sie bei einer Geldemission umgekehrt der Schweizer Wirtschaft Liquidität entzieht und ins Ausland exportiert.

Dort kurbelt sie die ausländischen Volkswirtschaften an auf Kosten der schweizerischen. Das beweisen die Aktienkurse in diesen Volkswirtschaften im Vergleich zum Schweizer Aktienmarkt.

Es wird höchste Zeit, dass die SNB die unterschiedlichen Auswirkungen, welche von ihren Aktiven und Passiven auf unsere Volkswirtschaft ausgehen, verstehen lernt: Sie kurbelt nicht jene Volkswirtschaft an, in der sie sich verschuldet, sondern jene, in der sie investiert.

Für den Finanzplatz Zürich und den Paradeplatz wäre es äusserst wichtig, dass der hiesige Aktienmarkt boomt. Aufgrund des Kapitalexports der SNB kommt der Schweizer Aktienmarkt aber nicht vom Fleck. Das führt zu einer Schrumpfung des Finanzplatzes und kostet dementsprechend Arbeitsplätze.

Das sehen wir täglich. Unter der Misswirtschaft unserer SNB leiden wir alle, besonders der Paradeplatz.

Während die SNB meint, mit dem Kauf von amerikanischen Hanfaktien die Schweizer Exportindustrie und den Schweizer Tourismus anzukurbeln, trifft das Gegenteil zu: Sie vernichtet Arbeitsplätze vor allem am Paradeplatz.

Die SNB schafft nicht Arbeitsplätze in der Schweiz, sondern sie vernichtet solche.

Zudem ist es nicht die Aufgabe der SNB, in der Schweiz Strukturpolitik zu betreiben. Sie begünstigt die Exportindustrie zulasten der Finanzbranche. Dabei ist es zweifelhaft, ob sie dem Export überhaupt nützt. Denn die SNB (Thomas Jordan) hat uns immer noch nicht erklären können, wie der Kauf von Hanfaktien in Kanada den Schweizer Export und Tourismus ankurbelt.

Hätte die SNB bereits seit ihrer Gründung 1907 Strukturpolitik betrieben und das Bauerngewerbe mit 85 Prozent aller Beschäftigten unseres Landes geschützt, so wären wir heute ein verarmter Bauernstaat – vergleichbar mit Moldawien.

Zudem missbraucht die SNB die Schweizer Banken als Sicherheitspuffer für ausländische Investoren. Ein europäischer Investor kann sein Vermögen getrost bei Schweizer Banken in Franken anlegen. Es winken ihm nicht nur satte Währungsgewinne.

Er besitzt nun auch noch einen Anteil an einem allfälligen Liquidationserlös seiner Schweizer Bank. Zudem haften die Schweizer Steuerzahler im Falle eines Konkurses der Schweizer Nationalbank. Das sind mehre Fliegen auf einen Schlag. Kein Wunder, wollen alle ihr Geld in die Schweiz bringen. Die SNB fördert das.

Die Behauptung der SNB, die ausländischen Investoren seien anschliessend im Franken gefangen und könnten diese nicht mehr zurück in Euro wechseln (SNB-Jordan: Gegen SNB-Franken nur SNB-Franken) ist nicht weiter ernst zu nehmen.

Letztlich schleust die SNB das europäische Kapital am Schweizer Aktienmarkt vorbei und exportiert dieses wieder nach Europa, jedoch versehen mit doppelter Versicherung durch a) eine Schweizer Geschäftsbank und b) die SNB. Das ist ein volkswirtschaftlicher Zirkelschluss zulasten der Schweiz.

Too big to fail ist lediglich ein Lippenbekenntnis der SNB. Sie selber belastet die Banken am meisten und stellt mit ihrem Devisen-Klumpenrisiko die grösste Gefahr für diese dar.

Die Wechselkurspolitik der SNB war von Anfang nicht durchdacht und falsch aufgegleist. Sie basiert auf einer angedachten und erhofften Gewinnmaximierung der SNB, welche gründlich misslungen ist. Sie nützt nicht nur nichts, sondern sie schadet der ganzen Schweiz – insbesondere der Finanzbranche.

Die darbenden Schweizer Pensionskassen und Sozialversicherungen werden seit Jahren nicht nur unnötig mit negativen Strafzinsen geplagt – es entgehen ihnen auch hohe Gewinne aufgrund des blockierten Schweizer Aktienmarktes.

Unsere Nationalbank ist geistig blockiert – sie kann ihren Irrtum nicht einsehen, weil sie ihn nicht einsehen will. Damit blockiert sie selber nicht nur den SMI, sondern die ganze Schweiz.

Full story here Are you the author? Previous post See more for Next postTags: EUR/CHF,newsletter,Standpunkte